Währungsabsicherung: Widerstehen Sie der FIX(en) Idee

Viele Schweizer institutionelle Anleger passen ihre passive Währungsabsicherung monatlich am letzten Arbeitstag an. In den meisten Fällen wird diese Anpassung, das sogenannte „Rebalancing“ zum Preis des London FIX (16:00 Uhr London Zeit / 17:00 Uhr Zürich Zeit) gemacht. Es gibt verschiedene Gründe warum genau dieser Zeitpunkt gewählt wird: um den Tracking Error zu reduzieren, wegen vermeintlich guter Liquidität oder auch einfach nur aus Unwissenheit. Mit unserer aktuellen Studie zeigen wir dass erhebliche Summen gespart werden können wenn man diese Trades nicht genau zum Fix macht. Liquiditätsflüsse, Spekulanten, und allen vor an Banken können für den Investor zum Fix ein gefährliches Umfeld schaffen.

Was also war passiert?

Trotz der schlechten Tagesperformance der Aktien am 30. April 2020 legten die US Aktienindizes im April um 23% zu. Genauso beendeten die europäischen Aktien den Monat 8% höher was einer beachtlichen Bewegung entsprach.

Dies bedeutete für Schweizer Anleger dass die Investments in Fremdwährung stark an Wert gewonnen hatten, und somit auch dessen Exposure in ausländischer Währung. Es ist üblich dass die Absicherungen der Fremdwährungen am letzten Handelstag des Monats um 17:00 Uhr Schweizer Zeit angepasst werden. Dies Uhrzeit entspricht 16:00 Uhr in London, also genau der Zeitpunkt zu welchem der WM/Reuters Fix stattfindet und Referenzwechselkurse bestimmt werden. Aufgrund der vorher beschriebenen gestiegenen Aktienmärkte in den USA und Europa war es vorhersehbar dass Investoren zu genau diesem Zeitpunkt USDCHF in grossen Volumen verkaufen mussten, was zu einem erheblichen Preisrückgang führen würde. Die Bedeutung dieser Bewegung des Währungspaares USDCHF wird am Besten an einem Beispiel ersichtlich. Angenommen ein Investor hätte die Absicherungen auf sein Aktienportfolio von 100 Millionen USD (Verkauf von 23 Millionen USD da US Aktien im April 23% gestiegen sind) um 15:00 Uhr statt um 16:00 London Zeit gemacht, konnte er den Kurssturz von 71 Pips in der Stunde vor dem Fix vermeiden und 163‘300 CHF sparen. Genau aus diesem Grund raten wir bei PPI unseren Kunden schon seit langem es zu vermeiden Absichsicherungsanpassungen zum London Fix am Monatsende zu machen. Wir konnten unseren Kunden somit helfen massive unnütze Kosten zu sparen

Der London Fix um 16:00 Uhr Aber warum entscheiden sich immer wieder grosse institutionelle Anleger für eine Absicherungsanpassung zum Fix? Wie schon erwähnt werden zu diesem Zeitpunkt täglich die offiziellen WM/Reuters Referenzwechselkurse („Fixes“) fixiert, also berrechnet. Und genau diese Kurse werden dann standardmässig in der Finanzindustrie benutzt um z.B. FX Investments in Indizes wie im MSCI World zu bewerten. Für die Berechnung der Referenzkurse wird ein Medianwert über ein 5 Minuten Zeitfenster von ca. 16:57:30 bis 17:02:30 ermittelt.

Ein bewegtes erstes Halbjahr 2020

Die ungewöhnlichen Preisaktivitäten um den Zeitpunkt des Fix im Jahr 2020 blieben nicht unbemerkt. Am 17. April 2020 berichtete die Financial Times dass die im März täglich beobachteten Preisschwankungen doppelt so hoch waren wie in den Vormonaten, und dass die Handelskosten höher waren als sonst, was zum Nachteil der Anleger war.

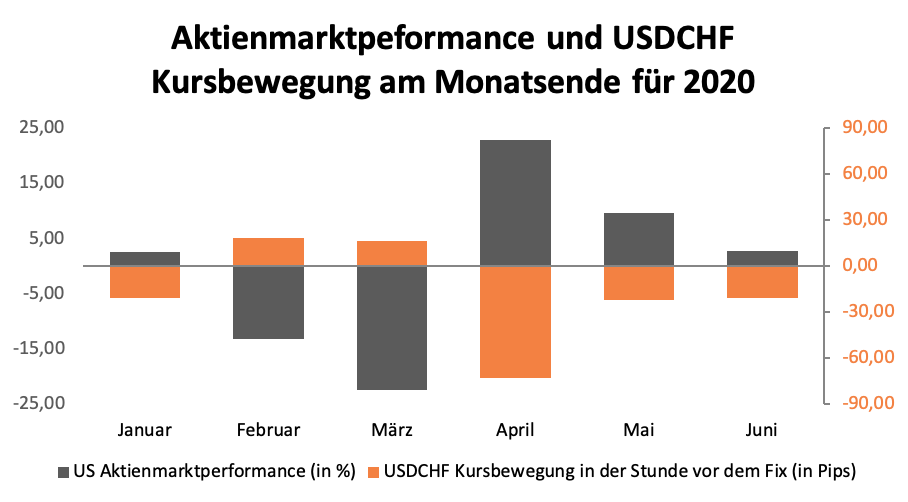

Die Zeitung ging sogar soweit von Marktmanipulationen zu sprechen. Was ebenfalls interessant war ist dass die Bewegungen am 31. März 2020 nur ca. einem Drittel der Bewegungen von Ende April entsprachen, obwohl der 31. März das Monatsende und das Quartalsende markiert, und somit die Bewegung noch verstärkt hätte sein sollen. Natürlich war April 2020 ein aussergewöhnlicher Monat, aber die beschriebenen Preisbewegungen am Ende eines Monats waren im gesamten ersten Halbjahr gut zu beobachten. Der unten aufgeführte Chart zeigt die Monatsperformance des US Aktienmarktes für den jeweiligen Monat in rot (wir benutzen diesen als Indikator für die Anpassungstrades der CHF Anleger) und die Preisentwicklung des USDCHF eine Stunde vor dem London Fix um 16:00 Uhr London Zeit in blau. Wie zu erwarten war sehen wir dass ein stärkerer US Aktienmarkt zur Folge hat dass die USD Exposure stärker angepasst werden muss um das Währungsrisiko im Portfolio zu neutralisieren. Somit müssen verstärkt USD gegen CHF verkauft werden was Abwärtsdruck auf das Währungspaar bringt (und umgekehrt Aufwärtsdruck bei schwachen Aktienmärkten). Stark gestiegene oder gefallene Aktienmärkte bedeuten also starke Bewegungen im Währungspaar. [2] Vincenzo Pinto, “Unusual price swings around daily forex “fix” trigger alarm”, Financial Times, 17. April 2020.

Für EURCHF sind die Beobachtungen nicht wirklich relevant was verschiedene Gründe hat. Erstens, Schweizer Anleger haben im Schnitt 3 mal höhere Investments in USD als in EUR was bedeutet dass die Anpassungen am Ende des Monats für EURCHF dementsprechend geringer sind.

Zweitens, die enorme Wichtigkeit und Grösse des US Aktienmarktes (30+ Trillionen USD) hat zur Folge dass Absicherungsanpassungen im USD sich auch auf andere Währungspaare auswirken. Am 30. April 2020 z.B. hat sich das Währungspaar EURUSD zwischen 15:00 Uhr und 16:00 Uhr London Zeit um 80 Pips verteuert. Dies führte dazu dass auch EURCHF vom Aufwärtsdruck des EURUSD betroffen war und mögliche Rebalancetrades und deren Auswirkung gemindert wurden. Ein weiterer Grund könnten die massiven Interventionen der Schweizer Nationalbank (SNB) sein, welche die Verkäufe von EUR der Schweizer Anleger die ihre Absicherungen anpassen absorbieren. Sollte das Währungspaar EURCHF wegen dieser Absicherungsanpassungen unter Druck geraten ist zu erwarten dass die SNB als Käufer auftritt und somit den Abwärtstrend abschwächt.

Die Kosten einer FIXEN Idee

Die vorher gemachten Beobachtungen sprechen also dafür, dass die Abischerungsanpassungen vor dem Fix am Monatsende gemacht werden sollten, vor allem wenn diese signifikant sind.

Um diese These zu untermauern haben wir die Daten seit 2015 bis Juni 2020 ausgewertet um zu analysieren wieviel ein Schweizer Anleger hätte sparen können, wenn die Absicherung der USD- und EUR-Exposure eine Stunde vor dem Fix angepasst worden wäre. Wir beginnen unsere Analyse 2015, das Jahr in welchem die Berechnung des WM/Reuters fix reformiert wurde. Dies führte dazu dass das Zeitfenster von 1 Minute auf 5 Minuten erweitert wurde

Jährlicher Gewinn/Verlust von Anpassungstrades 1 Stunde vor dem Fix (in Pips)

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | Durchschnitt | |

|---|---|---|---|---|---|---|---|

| USDCHF | -97 | 16 | 83 | 67 | 62 | 166 | 49.50 |

| EURCHF | 102 | -79 | -13 | 23 | -42 | 79 | 11.67 |

Es fallen sofort einige interessante Details auf. Erstens, das Jahr 2020 war aussergewöhnlich für beide Währungspaare. Zweitens, die Strategie funktioniert besser für das Währunspaar USDCHF für welches man im Schnitt jährlich 49.5 Pips gespart hätte. Dies entspricht dem fünffachen der Ersparnisse für EURCHF und bestätigt die Beobachtungen im vorhergegangen Paragraph. Weiters sieht man dass die Performance für die beiden Währungspaare nicht wirklich korreliert ist, was darauf hindeutet dass die Bewegungen von verschiedenen Faktoren ausgelöst werden.

Jährlicher Gewinn/Verlust von Anpassungstrades 1 Stunde vor dem Fix (in Basispunkte mit Bezug auf Exposure und CHF)

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | Durchschnitt | Durchschnitt in CHF (USD; EUR 100m Exposure) | |

|---|---|---|---|---|---|---|---|---|

| USDCHF | 1.39 | 0.64 | 2.76 | 2.66 | 3.52 | 25.24 | 6.58 | 92'840 |

| EURCHF | 7.23 | -4.38 | -0.34 | 1.41 | -0.89 | 8.62 | 2.12 | 21'046 |

Fazit

Wir bei PPI haben unseren Kunden seit jeher geraten bei Anpassungstransaktionen mit Flexibiliät zu agieren, und sich nicht blind darauf zu verlassen dass die Transaktion zum Fix die beste Lösung ist. Es ist natürlich Voraussetzung eine hervorragende.

Ein spezialisierter Währungsmanager versucht die optimale Zeit und Art der Ausführung zu ermitteln indem viele weitere Faktoren beobachtet und ausgewertet werden. Sollte der London Fix als Benchmark dienen haben wir gesehen dass eine Abweichung vom handeln zu dieser Zeit von den gesparten Kosten mehr als kompensiert wird, vor allem wenn man grosse Handelsvolumen im Markt vermutet. An dieser Situation wird sich auch kurzfristig nichts ändern. Unabhängige Währungsrisikomanager verlangen im Schnitt zwischen 1 und 2 Basispunkten für ein passives Mandat. Für diesen Preis erhält ein Investor unter anderem einen Service mit welchem er pro Jahr 6.6 Basispunkte seit 2015 gespart hätte indem die USDCHF Absicherung (siehe Tabelle 2) zu einem für den Investor günstigeren Zeitpunkt angepasst worden wäre anstatt zum Fix. Letztendlich sind wir der Meinung dass es ein erhebliches Risiko für einen Investor ist sich an einen Benchmark zu binden oder zu hoffen dass die Banken im besten Interesse des Kunden handeln bzw. sich darauf zu verlassen dass die Märkte ausgewogen sind und genügend Liquidtät vorhanden ist um die bestmögliche Ausführung zu erzielen. Nach unserer Erfahrung ist das einzige sichere Ergebnis in diesem Fall dass Gewinne auf Kosten des Anlegers gemacht werden.